Chronique La compétitivité des PME

Comment gérer son entreprise en période d’inflation ?

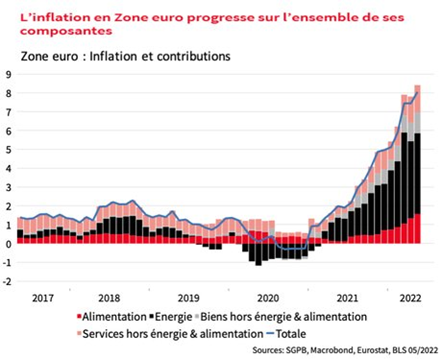

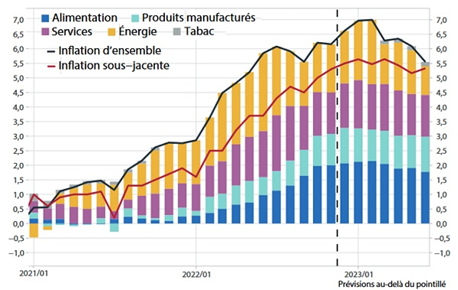

L’année 2022 a été marquée par un retour inédit de l’inflation à des niveaux records que la France et les principaux pays occidentaux n’avaient pas connu depuis près de 40 ans. L’inflation a ainsi été plus forte que prévu partout, en particulier aux Etats-Unis et en zone euro, où les taux d’inflation ont atteint en 2022 respectivement 8,4% et 6,9% contre 2,6 % et 3,2 % attendus par la FED et la BCE il y a seulement dix-huit mois. Selon les prévisions les plus optimistes de la BCE, le retour à une inflation contenue autour de 3% ne devrait pas avoir lieu avant fin 2024. Comment expliquer ce retour de l’inflation au niveau mondial ?

Les origines sont multiples et encore délicates à hiérarchiser : effets du déconfinement de la pandémie de Covid-19 entraînant une forte pression sur la demande de biens, impact de la Guerre en Ukraine réduisant l’accès aux matières premières, perturbation des chaînes de valeur et d’approvisionnement, transformation des pratiques sociales par le développement du télétravail, pénurie de main d’œuvre, investissements massifs dans la transition écologique. Tous ces facteurs ont transformé plus ou moins durablement le fonctionnement des marchés et des chaînes de valeur au niveau mondial. Face à cette situation inédite aux origines multiples, comment les chefs d’entreprise peuvent-ils s’adapter ? Quels leviers peuvent-ils actionner pour protéger leur entreprise ?

inflation

L’inflation peut se définir comme l’accroissement des prix de manière durable ou conjoncturelle. Elle induit une baisse du pouvoir d’achat des ménages et, en général, est très visible au moment des achats quotidiens. En France, l’inflation fait l’objet d’une mesure par l’INSEE qui calcule un Indice des Prix à la Consommation (IPC) et un Indice des Prix à la Consommation Harmonisé (IPCH).

Elle résulte de plusieurs facteurs :

- l’inflation par les coûts (si les coûts de production des biens manufacturés et des services augmentent, les entreprises les répercutent sur les prix de vente pour assurer leur pérennité et maintenir leurs niveaux de marge) ;

- l’inflation par la demande (une augmentation de la demande crée un déséquilibre de marché dans un contexte d’offre constante : les clients acceptent de payer les produits plus chers pour pouvoir se les procurer) ; une inflation importée (le prix de l’énergie et des matières premières acquis à l’étranger en cas de réduction de l’offre, de pénurie ou de troubles géopolitiques voire de guerres)

- et, en dernier lieu, une inflation par excès de création monétaire.

Concernant l’inflation par les coûts, elle peut s’expliquer par la faiblesse du chômage ou une pénurie de personnel (comme par exemple dans la restauration ou dans les fonctions comptables). Mais il peut s’agir également d’une augmentation du coût des matières premières, des impôts, des charges sociales ou du coût des investissements. Par ailleurs, l’inflation peut s’expliquer par la monnaie. Trop de monnaie sur le marché induit une difficulté à faire des investissements rationnels et augmente de manière artificielle la demande en raison d’une concurrence exacerbée des détenteurs de cash.

L’inflation et les grands auteurs

Les grands auteurs en économie se sont toujours intéressés à la question de l’inflation que ce soit Ricardo, Keynes, Hayek ou Friedman pour n’en citer que quelques-uns. Selon Ricardo, la valeur globale des marchandises à échanger est déterminée par le stock de métal disponible. Pour Friedman, figure de proue de l’Ecole de Chicago, dite « monétariste », l’inflation résulte d’une augmentation de la masse monétaire plus forte que celle de la production réelle. Il propose à cet effet de réduire la masse monétaire et d’augmenter les taux d’intérêt, ce qui n’est pas sans conséquence sur le niveau d’activité économique.

Quant à Hayek, il qualifie l’inflation de « mal absolu » et considère que l’usage de « la planche à billets » contribue à une croissance artificielle et à une baisse du chômage conjoncturelle sans que les fondamentaux de l’économie n’aient été reconstruits de manière solide.

Pour ce dernier, l’économie est un système où de nouvelles demandes apparaissent sans cesse et créent des points de déséquilibre sur le marché.

Dans ce contexte, il est urgent de ne rien faire car les mesures prises seraient contre-productives, et mieux vaut laisser faire.

Ainsi, seul le marché libre et concurrentiel permet à l’initiative individuelle de s’exprimer, stimule la croissance et permet la meilleure allocation des ressources. Keynes ne partage pas du tout cet avis car selon lui, l’accroissement de la monnaie en circulation ne produit de l’inflation que si les capacités de production sont utilisées à plein. Il est favorable à l’augmentation de la masse monétaire qui entraîne mécaniquement une baisse des taux d’intérêt (l’argent n’est pas rare) ; le coût du crédit baissant et l’argent coulant à flots, l’investissement et l’offre en sont d’autant plus stimulées. C’est la méthode coué des keynésiens en opposition à l’austérité monétaire.

De manière plus simple, l’inflation est peut-être tout simplement la résultante du travail effectué et donc d’une montée en gamme des produits ou services proposés, ces derniers s’améliorant au cours du temps compte tenu des leviers d’innovation mis en œuvre par les dirigeants.

Le retour de l’inflation en 2022 à des niveaux inconnus depuis 40 ans – phénomène qui a longtemps été espéré pour absorber les effets de la hausse de la dette publique induite par la crise des subprimes en 2008 et la crise sanitaire en 2020 – conjugue plusieurs facteurs.

Cette situation est d’abord liée à un choc d’offre négatif relatif aux conditions du déconfinement (Covid 19) et aux effets de la guerre en Ukraine. Ces bouleversements ont également affecté le facteur travail ce qui s’est traduit par une baisse du nombre d’heures travaillées et une diminution relative de la population active.

Parallèlement, un choc de demande positif a été provoqué par les politiques budgétaires massives de soutien à la consommation et à l’investissement aux Etats-Unis et en Europe, la reconstitution des stocks au sein des entreprises après le déconfinement et la transformation de la structure de consommation des ménages (déformation de la demande de biens en substitution aux services).

Mais, tous ces facteurs n’ont pas impacté les principales zones économiques de manière équivalente. Aux Etats-Unis, l’inflation est davantage due à un choc de demande en raison d’une politique budgétaire conciliante qui a poussé les prix des biens et des services à la hausse. En zone euro, l’origine de l’inflation (+6,9% en 2022) est davantage liée à un choc d’offre sur la production et la distribution de biens en raison de la flambée des prix des matières premières, principalement liée à l’explosion du prix du gaz naturel et de l’électricité – multiplication par 5 du prix du Mwh en Europe entre 2021 et 2022 – et des produits agricoles, conséquence directe de la guerre en Ukraine. La composante énergétique représente ainsi à elle seule près de 70% de la hausse de l’inflation en zone euro. Le secteur des services a, en revanche, été relativement moins touché par la hausse des prix (+4,2% en 2022).

En France, la hausse de l’inflation (+5,2%) a également été tirée par la hausse des prix de l’énergie et des produits alimentaires même si cette hausse a été à la fois plus faible et plus tardive par rapport au reste de la zone euro. Cela s’explique notamment par l’instauration rapide de boucliers tarifaires sur les prix de l’énergie (électricité, essence) et par la fréquence annuelle des négociations entre les industriels de l’agro-alimentaire et la grande distribution alors que les prix peuvent être revus tous les mois en Allemagne.

Toutefois, il convient de souligner que l’inflation est un phénomène complexe à étudier car les objets d’études sont différents et il est difficile de savoir si les marchés sont en train de rattraper le retard d’activité né de la crise sanitaire ou si l’explication provient des politiques monétaires expansionnistes.

Sur le plan macroéconomique, on peut adopter à la fois des politiques ayant pour conséquence une diminution de la demande ou, au contraire, une augmentation de l’offre.

Concernant la réduction de la demande, on peut utiliser deux leviers : la politique budgétaire ou la politique monétaire. Concernant la première nommée, l’Etat peut agir sur deux leviers : d’une part, augmenter les impôts (ce qui ampute une partie du pouvoir d’achat des entreprises ou des ménages) et, d’autre part, réduire les dépenses, ce qui aurait dans les deux cas pour vertu de réduire le déficit budgétaire, et pourquoi pas (si on rêvait) de retrouver un jour l’équilibre ce qui rassurerait quelque peu les créanciers de l’Etat. Notre préférence serait la réduction des dépenses. Concernant la deuxième nommée, deux leviers peuvent être actionnés : à la fois augmenter les taux d’intérêt et, en même temps, diminuer la création monétaire. La BCE est clairement rentrée dans une logique de normalisation de la politique monétaire européenne qui s’est traduite par un arrêt des rachats de prêts émis par les Etats et un relèvement des taux directeurs qui a permis de corriger l’anomalie des taux négatifs.

Concernant l’augmentation de l’offre, il convient à la fois de libérer les marchés et de réduire les coûts de production des entreprises. Une analyse précise des chaînes de valeur mérite d’être menée afin de limiter les pouvoirs de marché de certaines entreprises et de lutter contre les situations de monopole ou d’oligopole de certaines d’entre-elles.

Au niveau de l’entreprise, les dirigeants disposent d’un certain nombre de leviers pour lutter contre l’inflation et protéger à la fois leur activité, leur patrimoine et leurs marges. Rappelons simplement que la gestion d’une entreprise en période d’inflation constitue un défi important car les coûts de production (matière premières, énergie, main d’œuvre) augmentent souvent plus vite que la capacité des firmes à répercuter cette hausse sur le prix de produits et des services facturés. Un suivi régulier des indicateurs économiques (PIB, taux d’inflation, taux d’intérêt, taux d’emploi) doit justement aider les dirigeants d’entreprise à anticiper au mieux les fluctuations de marché de manière à adapter le plus rapidement l’offre et les tarifs.

1/ Gérer les coûts d’exploitation et piloter les achats en examinant attentivement la structure des coûts de production et de distribution tout en recherchant des moyens de les réduire. Cela peut impliquer de renégocier les contrats avec les fournisseurs, d’améliorer l’efficacité opérationnelle, d’automatiser certaines tâches ou de rechercher des alternatives moins coûteuses pour certains services. Il s’agit également d’éviter des augmentations générales de salaire trop fortes en privilégiant les primes, l’intéressement et la participation afin de maintenir une certaine flexibilité opérationnelle en cas de retournement. Par ailleurs, pour assurer une stabilité des approvisionnements notamment de certains composants, il est recommandé de sécuriser les achats à travers des contrats qui garantissent les prix sur une période plus longue. Le pilotage des achats peut également se traduire par la recherche de nouvelles protections par des contrats d’assurance ou des contrats à terme (future, forward) de manière à couvrir l’entreprise contre des hausses trop fortes de certains composants ou matières premières.

2/ Diversifier ses sources d’approvisionnement

En étant trop dépendant d’un seul fournisseur, l’entreprise est souvent beaucoup plus vulnérable à l’inflation. Il faut pour cela explorer de nouvelles options pour diversifier les sources d’approvisionnement afin de limiter l’impact des hausses de prix et réduire les risques de perturbation de la chaîne logistique. L’analyse des besoins doit permettre d’identifier de nouveaux fournisseurs soit localement, soit à l’étranger, afin mieux répartir les commandes tout en développant une meilleure capacité de contrôle. En diversifiant ses sources d’approvisionnement tout en maintenant un niveau élevé de qualité, l’entreprise garantit la durabilité de son activité, même dans des périodes difficiles. Si un fournisseur rencontre des problèmes d’approvisionnement ou augmente ses prix de manière significative, l’entreprise dispose ainsi de solutions alternatives pour continuer à se procurer les matières premières nécessaires. La diversification des sources d’approvisionnement offre ainsi une plus grande résilience à l’entreprise. Elle lui permet de s’adapter aux changements du marché, de prévenir les interruptions de production et de maintenir la satisfaction des clients grâce à une continuité d’approvisionnement. Cela contribue à assurer la pérennité de l’activité, même en période difficile.

3/ Procéder à un audit approfondi des contrats

En renégociant les contrats à long terme avec ses clients et ses fournisseurs, il s’agit de tenir compte des prix négociés pour refléter les coûts accrus liés à l’inflation. Cela peut se faire en introduisant des clauses d’indexation de prix qui permettent de revoir périodiquement les prix en fonction des fluctuations du niveau d’inflation ou d’autres indicateurs pertinents. L’audit des contrats de long terme peut être facilité par le recours à un courtier (assurances, banques, matières premières, fournisseurs d’énergie…) qui connaît souvent mieux l’environnement de marché, l’évolution des prix ou la structure des contrats – notamment les pénalités à payer en cas de dénonciation de certaines clauses.

4/ Réactualiser régulièrement ses prévisions

Dans le contexte actuel marqué par la montée de l’incertitude, l’évolution des prix est soumise à des fluctuations de plus en plus importantes d’une semaine à l’autre. L’inflation actuelle est un phénomène dynamique et son évolution à moyen / long terme demeure imprévisible. En conséquence, il faut s’adapter à ces nouvelles contraintes par la mise en place de mesures visant à mettre à jour rapidement les données et augmenter la fréquence de révision des prévisions budgétaires et de trésorerie. Il est essentiel de réaliser régulièrement des simulations prenant en compte différentes hypothèses, telles que l’évolution des taux d’intérêt, l’inflation des matières premières, les fluctuations des taux de change ou les retards de paiement. Il s’agit également d’optimiser la gestion de trésorerie de manière à maintenir le niveau de cash à un niveau suffisant pour faire face aux augmentations des charges d’exploitation et des autres dépenses liées l’activité.

5/ Renforcer l’optimisation des processus en interne

En optimisant les processus internes, l’entreprise peut augmenter sa productivité, réduire ses coûts et préserver ses marges sans nécessairement répercuter pleinement l’inflation sur les prix de vente. La digitalisation et l’automatisation des opérations jouent un rôle essentiel dans cette démarche à travers notamment le déploiement d’un ERP efficient permettant de synchroniser plus rapidement les données et les processus internes. Cela passe aussi par une amélioration des opérations de recouvrement. L’utilisation d’une solution d’automatisation de la relance permet une surveillance renforcée des paiements en retard, avec des alertes dès le dépassement de la date d’échéance. Cela facilite le recouvrement des créances et contribue à maintenir un niveau de liquidités adéquat grâce à un recours plus systématique à l’affacturage (factoring). A l’inverse, pour les entreprises disposant d’une trésorerie excédentaire, le reverse factoring peut être une option intéressante. Il s’agit d’un arrangement où l’entreprise règle ses fournisseurs de manière anticipée, en utilisant sa propre trésorerie. Cela peut contribuer à renforcer les relations avec les fournisseurs en leur offrant une garantie de paiement rapide lorsque la situation le permet.

6/ Investir dans des actifs tangibles plus protecteurs

L’inflation déprécie la valeur de l’argent au fil du temps. Diriger une partie des ressources financières vers des actifs tangibles permet de préserver la valeur à long terme du patrimoine de l’entreprise. Les actifs tangibles peuvent inclure des biens immobiliers, des équipements, des matières premières ou d’autres actifs physiques qui ont une valeur intrinsèque. Ces investissements offrent plusieurs avantages : réserve de valeur plus stable en période d’inflation, possibilités de revenus supplémentaires (loyers, locations, services), avantages fiscaux potentiels grâce aux déductions fiscales, aux amortissements ou aux exonérations partielles, renforcement de la capacité d’endettement – voire consolidation des fonds propres.

7/ Repenser la stratégie d’entreprise et le business model

Il est toujours bénéfique de remettre en question la stratégie de son entreprise, surtout dans un contexte d’inflation. Cette période offre, en effet, une fenêtre permettant de questionner son business model en étudiant de nouvelles voies en vue d’assurer la croissance et la résilience de l’entreprise. Voici quelques idées à méditer : explorer de nouveaux marchés sur des segments moins touchés par l’inflation en identifiant des régions géographiques différentes ou des niches spécifiques, diversifier les sources de revenus, évaluez les possibilités de croissance externe ou les opportunités de cessions d’actifs ciblés, renforcer les partenariats stratégiques en envisageant des modèles davantage coopératifs. Il n’est jamais trop tard pour se remettre en question. A l’image de la période du Covid-19, la période d’inflation actuelle est probablement en train de bouleverser de nombreux modèles économiques en réorientant certaines activités vers une croissance plus durable. Il reste essentiel de continuer à se projeter pour surmonter un présent instable.

Les experts-comptables ont un rôle crucial à jouer pour aider les entrepreneurs face à l’inflation. Ainsi, une mission de conseil de « gestion de l’inflation » pourrait être proposée sur deux jours d’intervention.

La première journée pourrait être consacrée au volet charges d’exploitation et analyse des impacts financiers sur les principaux soldes de gestion ainsi que sur les prévisions financières en portant l’attention des dirigeants sur les éléments suivants :

- Mise en place d’actions de renégociation sur toutes les charges externes : contrats de location et de leasing, locations financières longue durée, frais de déplacement, relations publiques, publicité et promotion ;

- Analyse des opportunités de souscription de contrats d’assurance spécifiques ou de contrats à terme (forward, future) pour se couvrir contre les risques d’augmentation des matières premières ou de l’énergie ;

- Optimisation des prévisions budgétaires et de trésorerie en élaborant des anticipations réalistes au regard du contexte inflationniste ;

- Réflexion autour de l’évolution des rémunérations en encourageant une politique de gestion des ressources humaines efficiente et articulée autour de la méthode RCOREF@ (Recrutement, Communication, Organisation, Rémunération, Emploi, Formation) ;

La seconde journée serait davantage orientée vers l’optimisation du chiffre d’affaires par la définition d’une nouvelle grille tarifaire tenant compte des objectifs de marge dans une approche renouvelée du business model. Il s’agirait aussi d’éclairer l’entreprise à la fois sur sa politique d’investissement (asset light, asset heavy, externalisation) et le dirigeant sur l’optimisation de sa fiscalité et la valeur de son patrimoine.

En résumé, les experts-comptables peuvent apporter une expertise financière et une perspective stratégique pour aider les entreprises à mieux naviguer dans un environnement d’inflation. Leur rôle est essentiel pour évaluer les impacts financiers, élaborer des prévisions réalistes, proposer des stratégies d’optimisation des coûts et assurer une conformité réglementaire adéquate.

Conclusion

Comme durant toute période de crise, le retour récent de l’inflation à des niveaux inégalés depuis près de 40 ans offre de nouvelles opportunités aux entreprises en fonction de l’industrie, du marché et de la situation spécifique de chacune d’elles. Il est essentiel d’évaluer soigneusement les risques et les avantages potentiels avant de prendre des décisions stratégiques. Les experts-comptables se trouvent ainsi au cœur de ce nouvel environnement et semblent particulièrement avisés pour identifier et saisir ces opportunités.

Jean-Etienne Palard

Maître de Conférences

Christian Prat-dit-Hauret

Professeur des Universités et Directeur du Comité Scientifique

20 juillet 2023

Commentaires

Pas de commentaire